资深炒股配资门户拥有丰富的行业经验和专业知识,可以为投资者提供以下优势:

在过往的出海征途中,茶饮品牌在选择东南亚国家时,往往会优先考量新加坡、菲律宾、越南等市场,而印尼市场的增量却被忽视。

然而近些年来,随着印尼茶饮市场订单量的迅猛增长,其潜力不断释放。

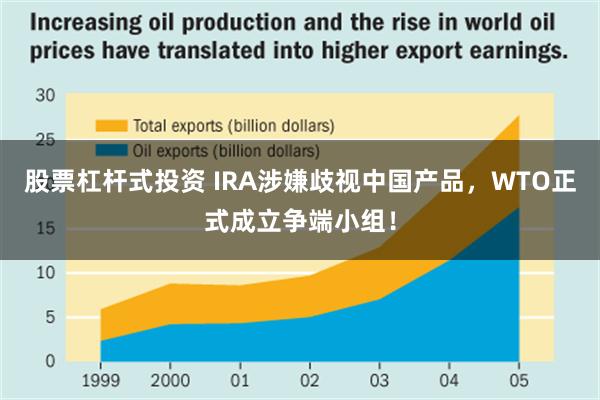

一方面,印尼茶饮消费在东南亚市场占据着主导地位。Momentum Works 数据显示,东南亚消费者一年的新茶饮消费额高达 36.6 亿美元,其中印尼独占 16 亿美元,占比达 43%。

另一方面,2020 年蜜雪冰城在印尼开设首店,短短三年便斩获 3000 家门店,且不少门店实现了盈利。

这让不少国内茶饮品牌和在印尼的国内创业者纷纷意识到印尼的潜在增量。于是乎,在过去的两年里,国内茶饮品牌以及印尼的部分创业者纷纷踏上印尼茶饮市场的掘金之旅。

首先,甜啦啦、7 分甜等国内茶饮品牌相继扎堆印尼,开设首店;接着,部分扎根印尼的国人也不甘示弱,纷纷在印尼创立品牌,迈向规模化增长。

一时间,印尼正式跻身为国内茶饮品牌和中国人创业集中掘金的“出海圣地”之列!

中国茶饮品牌,正在印尼掘金

若论及出海,冲击东南亚市场,茶饮品牌最先登陆之地,并非印尼,而是新加坡和马来西亚等国。

比如在 2007 年至 2013 年期间,KOI、贡茶、CoCo 率先挺进新加坡和菲律宾等国,打响了东南亚出海的第一枪;2018 年,喜茶和奈雪也心照不宣地选择了新加坡,并相继站稳脚跟。

其后,在昆明崛起的霸王茶姬毅然押注马来西亚,凭借国风茶饮和原叶鲜奶茶征服了当地人。即便是在印尼市场有“茶饮霸主”之称的蜜雪冰城,最初“下南洋”的国家也是越南。

也就是说,在 2020 年以前,印尼的茶饮市场价值并未被众多茶饮品牌所看重。然而今年以来,茶饮品牌开始扎堆涌入印尼市场。

最先涌入印尼市场的当属蜜雪冰城。早在 2020 年,蜜雪冰城就敏锐地洞察到印尼市场的巨大潜力,在印尼万隆开设了首家店铺。

凭借着超高的性价比和本土化战略,很快在当地市场站稳脚跟,并在印尼疯狂“批量开店”。2022 年 12 月仅有 692 家门店,2023 年 6 月便扩展至 2000 家,截止目前更是达到了惊人的 3000 余家。

不仅扩店迅猛,蜜雪冰城在印尼门店的盈利情况也颇为可观。根据蜜雪 2022 年 9 月 22 日公布的招股说明书显示:截至 2022 年 3 月末,印度尼西亚共有 317 家蜜雪冰城门店,营业收入达 2541.08 万元,净利润为 223.55 万元(净利润率近乎 10%)。

蜜雪冰城在印尼市场的辉煌成就,让不少国内茶饮品牌恍然大悟,意识到印尼市场实乃一个“被遗忘的增量市场”。

于是,从 2023 年至 2024 年起,它们纷纷集中火力进军印尼市场,攻城略地。2023 年年底,河南茶饮品牌茶主张以全新品牌 WENRINK 在印尼市场开设门店,目前在印尼已然拥有 600 家店铺。

今年 2 月,河南郑州茶饮品牌摩么卡茶 momoyo 挺进印尼;今年 3 月,喜茶宣布开放海外城市加盟申请时亦涵盖印尼市场。

7 月 13 日,快乐番薯在印尼首都开设了首家海外店铺,一店三楼,开店仅 1 个月,便吸引了众多印尼人,目前已开设十几家门店,还有诸多门店仍在选址进程中。

8 月份,益禾堂在印尼雅加达的首店正式开业,测试门店模式,在未进行引流的情况下,业绩远超预期。

今年十一黄金周期间,茶饮品牌下沉霸主“甜啦啦”也在印尼首都接连开设了 6 家门店,并吸纳了大量因条件不达标而难以加盟蜜雪冰城的加盟商。

对于印尼市场,甜啦啦创始人、董事长王伟满怀期望,并在新店剪彩仪式上宣称:“我们坚信,甜啦啦的产品必定能为印尼消费者带来全新的味觉盛宴。”

与此同时,在印尼的一些国人创业者也开始创立茶饮品牌,掘金于此。例如 MOMOYO 于 2020 年应时而生,2023 年在印尼开设首店,凭借大店模式+12 元定价+烘焙和水果茶双品类矩阵,在印尼迅速扩店 800 余家。

还有 TOMORO 咖啡,其创始人团队亦来自国内,在印尼扎根十余载,在其引领下,该品牌在短短 2 年内便成功开设了 600 家门店。

为啥印尼市场,成了“香饽饽”?

在过去一年里,甜啦啦、益禾堂、快乐番薯、7 分甜等国内茶饮品牌纷纷在印尼开设首店。

其中,不少茶饮品牌实现规模化增长。蜜雪冰城一马当先,稳居榜首,门店数量逾 2700 家;茶主张 WEDRINK 也奋勇直追,门店数量扩充至百家以上。

国内茶饮品牌纷纷将出海目的地选在印尼,抑或部分国内创业者扎堆在印尼创立品牌、开启创业之旅,原因何在?他们都瞄准了印尼市场的哪些价值?

1、从增量角度来看,国内茶饮市场增速放缓,渐趋饱和,增量空间所剩无几,甚至有人喊出:“若不出海,便会出局”的口号。

国内茶饮市场,历经十几年的风雨洗礼,曾经的增量宝藏已被挖掘殆尽,致使整个行业的市场增速连年下滑。

据艾瑞咨询权威预测,2023 年至 2025 年,新茶饮行业的市场增速将分别滑落至 13.4%、6.4%、5.7%。

为了争夺这仅存的增量空间,茶饮市场的竞争已陷入白热化境地。尽管入局者前赴后继,但淘汰率却如脱缰野马般飙升,远远超过了新增门店的数量。

窄门餐眼数据揭示了一个残酷的现实:截至 2024 年 10 月 15 日,全国奶茶饮品门店的总数约为 39.44 万家,近一年内新开了约 12.21 万家门店,然而净增长数却为令人扼腕的-1.68 万家。

在此种严峻的市场环境下,国内茶饮品牌在综合实力雄厚的基础上,2024 年不得不集体踏上出海征程,将国内经过市场严苛检验的成熟产品、先进模式以及宝贵运营经验,移植到尚未成熟的海外市场,谋求门店规模的再度增长。

而东南亚市场恰似那颗璀璨明珠,成为首选之地。

一方面,印尼等东南亚市场的茶饮连锁品牌虽多,但仍处于有品类、无品牌的野蛮生长阶段,连锁增长的潜力堪称巨大。

另一方面,当地市场以珍珠奶茶、柠檬水等单品为主打,品类单一,口味单调,诸多茶饮品类亟待发掘与尝试。

正因如此,印尼等东南亚市场便成为众多茶饮品牌不得不远征的海外战场。

为此,不少国内茶饮创业者喊出了“不出海,就出局”的口号,虽然有所夸张,但也是不少茶饮品牌的认知共识。

2、从消费角度来说,人口庞大,年轻人居多,中产阶级数量可观,有庞大的茶饮消费潜力巨大。

在东南亚诸国之中,除去印度,印尼便是当之无愧的第二人口大国,放眼全球亦是第四大人口强国,坐拥超过2.7亿人口的庞大规模消费市场。

在这2.7亿人口里,许多人已然蜕变为互联网公民。印尼地区的互联网用户数量从2017年的1.43亿激增至2022年的2.24亿。

在这些人口构成中,绝大多数人的平均年龄仅为29.7岁,其中不乏千禧一代与Z世代的身影。此外,在印尼的人口版图中,还分布着众多消费实力强劲的中产阶层。

波士顿咨询公司的权威调查显示,印尼中产人数已突破9000万大关,占比高达35%,而这些中产家庭每月的日常开销超过200万印尼卢比(折合人民币约930元)。

国家人口基数庞大,年轻人占据主导地位,中产白领群体数量可观,这一切都为印尼茶饮市场注入了巨大的消费潜力,并使其在东南亚茶饮消费市场中占据了举足轻重的地位。

权威数据显示,东南亚消费者一年在新茶饮上的消费总额高达36.6亿美元,其中印尼独占16亿,几乎占据了市场总额的43%。

如此巨大的消费潜力,无疑为众多勇于尝鲜的茶饮品牌提供了广阔的增长天地。以蜜雪冰城为例,短短几年时间便成功扩展至3000家门店,且众多门店在短期内便能实现回本盈利。

3、从政策角度来看,华人和国人占比高,政策稳定,经商环境良好,基础设施完善。

印尼是全球公认的华人数量最多的国家之一,这里长期居住着大量华人。据统计,印尼约有 5%的人口为华人,总数超过 1000 万,其中 90%以上已加入印尼国籍。庞大的华人人口以及众多扎根当地创业的国人创业者,为国内茶饮品牌开拓印尼市场带来了诸多便利:

其一,许多人从事商业活动,国内茶饮品牌更易寻得理念相合、资源丰富的当地合作伙伴;

其二,语言和文化背景的相通,让国内茶饮品牌与印尼华人及国人合作伙伴之间的沟通更为顺畅、高效;

其三,在茶饮口味上存在一定共性,国内茶饮品牌的产品口味更易被他们接纳和喜爱;

其四,有着深厚的情感认同,国内茶饮品牌承载着中国文化元素,易于引发他们的共鸣。

众多国内茶饮品牌进军印尼市场,还看中了印尼稳定的政策、良好的经商环境以及完善的基础设施。

在基础设施方面,主要城市 5G 覆盖,智能手机普及率达 68%,再加上完备的物流体系和完善的基础设施,既保障了茶饮原料的稳定供应,支持门店更稳健地扩张,又拓展了线上销售渠道,强化了品牌推广与传播,还提升了运营效率,助力精准营销。

政策层面,2024 年,普拉博沃·苏比安托当选新一届印尼总统。显而易见,未来 5 年,新一届政府将继续为中国企业出海印尼营造友善的环境支持与保障。

茶饮品牌,都在印尼怎么掘金的?

从 2020 年至 2024 年,国内茶饮品牌和国人茶饮创业者历经长达四年的探索与摸索,逐步摸索出了众多从 0 到 1,以及从 0 到 n 的增长经验和方法论。那它们究竟是怎样俘获印尼消费者的心的呢?

1、在口味方面,通过提升甜度、弱化茶味来迎合印尼人对糖分的痴迷追求。

相较于其他国家,印尼人对甜味的喜爱近乎极致,这与他们的口味偏好、气候条件、传统文化等多重因素紧密相关。

首先,印尼地处热带,全年高温多雨,人体新陈代谢活跃,能量消耗迅速,甜饮料和甜食因而成为快速补充能量的理想之选。

其次,作为农业大国,印尼广泛种植甘蔗等糖料作物,使得糖分在家庭烹饪和日常饮食中占据重要地位。

再者,各种宗教和社会节日里,分发甜食已成为不可或缺的庆祝仪式。

最后,印尼人从小就习惯了大量摄入甜味食物,形成了深厚的口味依赖。

鉴于这些因素的叠加效应,印尼成为了一个对甜味有着极端热爱的国度。故而,国内茶饮品牌在攻占印尼市场时,普遍采取了提高产品含糖量的策略。

一方面,品牌们着力整体提升茶饮的甜度。例如,蜜雪冰城在印尼市场取消了国内的三分糖和无糖选项,全面提高了产品的含糖量。

此外,根据印尼消费者的口味偏好,对传统茶饮的甜度也予以了调整。如在绿茶、红茶等基础茶类饮品中,增添了甜度,使其更契合印尼人偏甜的口味习惯;还推出了一些带有当地香料风味的茶饮,如加入印尼特色香料的姜茶等,为消费者提供了别样的茶饮体验。

另一方面,一些品牌则通过优化品类结构来增加高糖产品的比例。MOMOYO便是其中的佼佼者,它以水果茶和杨枝甘露为主打产品,口味甘甜清爽,茶味淡雅,具有消暑降温的功效。

同时,还增加了冰淇淋、奶昔及烘焙产品的比重,以此来进一步提升整体甜度,满足印尼消费者的嗜糖需求。

而甜啦啦划分了 4 个研发组,依据不同区域研发适合当地消费偏好的产品。在印尼市场,其产品在甜度上会根据当地消费者的喜好进行调适优化。

另一方面,结合当地食材资源,推出贴合印尼人的甜味茶饮。譬如 Tomoro Coffee 也巧妙地将棕榈糖与拿铁相结合,推出了独具特色的棕榈糖拿铁。

这款饮品融合了咖啡的浓郁醇厚、牛奶的丝滑香甜以及棕榈糖的独特香气和微甜口感,为消费者带来全新的味觉享受。

而蜜雪冰城则深度挖掘当地的水果资源,选择将本地的椰子、芒果、榴莲、奇异果等水果融入到鲜果茶中,推出各类特色口味茶饮。

如芒果茶,选用当地成熟芒果,果肉饱满多汁,与茶底混合后,芒果的香甜与茶的清新相互交融;菠萝茶,以新鲜菠萝制成,保留了菠萝的浓郁果香和酸甜口感,为消费者带来热带水果的独特风味。

走类似策略的还有快乐番薯。例如,其国内的招牌小吃烤番薯,在印尼做成了甜品,加上冰淇淋和珍珠后,成为销售 top1 的产品,整体小食的销售比例比饮品还高。

在门店模式上,走大店模式,运用多品类矩阵,提升利润率。相较于国内茶饮门店,印尼茶饮门店面积普遍偏大。

例如蜜雪冰城,虽在印尼多为小店,但绝大多数门店空间都相当宽敞,有些门店面积甚至达到 200 - 300 平方米左右。

再看快乐番薯在印尼首都的首店,一楼三层,全是茶饮门店,据悉开业 1 个月,三层楼的门店几乎每日人流如织。

被誉为“低配版奈雪”的 MOMOYO 也普遍以大店为主,部分大型门店面积超过 200 平米,更有甚者门店规模高达 500 平米。

为何要开大店?其一,印尼气候炎热,大店能够营造宽敞、舒适且配备空调的休闲环境;其二,印尼家庭人口众多,家长带孩子一同消费的情况极为常见,所以部分门店需要打造“亲子第三空间”以吸引亲子家庭。

然而,更为重要的原因是房租成本较低。以首都雅加达顶流商圈的租金为例,金额大致与国内三四线城市相当。

为了让“大面积门店”每个空间的租金都能被营收覆盖且有盈利空间,众多茶饮品牌纷纷采用多品类矩阵,扩充盈利来源,提升盈利空间,增加品牌整体利润率。

比如 Tomoro Coffee 门店内除了备受青睐的棕榈糖拿铁,还增加了美式、拿铁、布列夫拿铁等三大浓缩咖啡系列,尽管售价较高,但凭借优质的咖啡口感,依然为品牌贡献了巨大的营收,并成为复购率最高的产品系列。

MOMOYO 在门店扩张到一定规模后,也在茶饮系列上增加烘焙品类的占比,并以“茶饮 + 烘焙 + 明档展示区”的方式,推出了 2.0 版本的门店模式。

甜啦啦在印尼市场除了经典大桶茶和奶茶系列,还新增了冰淇淋、特色茶饮系列。

快乐番薯则在水果和奶茶等核心品类之外,引入了烤番薯甜品、当地特色水果或香料的饮品,进一步丰富产品种类。

总之,印尼茶饮品牌通过开大店以及多品类策略,在当地市场中获得了成功与发展。

在管理方面,采用人才混合构成制,核心管理由国人把控,业务管理则交由本地人负责。一旦茶饮品牌走出海外市场,若直接将原班人马搬到当地,极易因对本地市场的误判而作出各类失误决策,致使品牌扩张进程屡遭搁置。

鉴于此,当下许多中国品牌正逐步培养由印尼当地人组建的管理层,以实现将企业文化与管理理念融入当地。

故而,在印尼的茶饮品牌管理人才构成颇具特色,主要由三类人组成:一类是创始人团队核心成员,均为国内创业者,或是总部派遣,或在印尼深耕多年的老创业者;一类是核心业务骨干,为当地华人,精通三门外语,熟悉当地市场;三是加盟商或干部皆为本地人,利用他们管理本地员工,处置本地市场。

例如蜜雪冰城出海时,人才组合为国内土生土长的干部(他们的管理层学历偏低,不会英文、不会印尼语)+国外华裔会说中文的人(年轻、基本上印尼本科生)担任执行中层。

Tomoro Coffee 的团队成员同样多元,其创始团队几乎都源自中国咖啡圈,而众多业务层管理实为本地华人或者印尼人。MOMOYO 在加盟商选择上更倾向于本地加盟商,其加盟商构成高达 85%为本地人。

如此构建管理团队,益处颇多:

一是不同背景的人才能够带来多样的思维方式和解决方案,有助于品牌在复杂多变的市场环境中作出更为明智的决策;

二是多语言能力和跨文化适应能力促使团队内部沟通更为顺畅,减少了因文化差异导致的误解和冲突;

三是本地人才对市场的敏锐度和洞察力能够帮助品牌及时捕捉商机,调整策略以应对竞争压力;

四是熟悉当地法律法规和市场环境的管理人员有助于规避潜在的法律风险和经济纠纷。

总之,这种人才混合构成的管理模式为茶饮品牌在印尼的成功发展奠定了坚实基础。

在模式层面,国内茶饮品牌走向印尼市场后,沿用并迁移了国内的成功模式,鲜少有大的变化。

以定价为例,蜜雪冰城、甜啦啦以及茶主张均坚定不移地走性价比路线,产品定价极为实惠。

在印尼,蜜雪冰城依旧主打性价比,以吸引年轻群体。蜜雪冰淇淋一筒售价 8 千印尼盾(约合 3.7 元人民币),其他饮料售价 1 万印尼盾(约合 4.6 元人民币)起,其他饮品普遍不超过 2.5 万印尼盾(约合 11.6 元人民币)。

甜啦啦的主打产品是 10 元左右的鲜果茶,以及 2 元起步的冰淇淋,其王牌产品“一桶水果茶”仅售 10 元;

WEDRINK 茶主张的价位带与蜜雪冰城相近,冰淇淋脆筒价格 8K(约合人民币 3.5 元),其余产品多在 16K(约合人民币 7 元)左右,最贵的超级水果茶不过 26K(约合人民币 11.5 元)。

许多国人在印尼成立且实现规模化的品牌输出的亦是“国内模式”。如 MOMOYO 被誉为“低配版奈雪”,Tomoro Coffee 则被称为“印尼版瑞幸”。

茶饮品牌沿用国内模式,并将其迁移到其他市场,原因主要有四点:

其一,这些模式在国内已然取得成功,积累了海量的经验和庞大的消费者数据,充分证明了其可行性和有效性,故而品牌满怀信心将其迁移至其他市场,如此能够降低扩张成本,极大提升品牌规模化增长的成功率。

其二,这种标准化的模式有益于在不同地区的门店维持产品和服务质量的连贯一致性,削减管理成本和运营风险,增强品牌的可扩展性。

其三,将这些元素迁移至其他市场,能够保障品牌的一致性与连贯性,强化品牌的辨识度,让海外消费者更易识别和记忆品牌。

其四,能够凭借国内的经验和数据,对海外市场予以快速评估和分析,拟定相应的市场进入策略,避免了从零开始进行大规模市场调研和产品研发所引发的时间和成本耗费。

结语

印度尼西亚市场为中国茶饮品牌提供了增量竞争的新天地,也为无数茶饮新入局者提供了国内市场难以再出现的弯道超车机遇。

广阔天地,大有可为,未来,中式新茶饮有望成为崭新的“中国名片”,为讲好中国故事、提升国家文化软实力奠定品牌力量。

在印尼这片充满机遇和挑战的土地上珠海股票配资公司,我们期待看到更多中国茶饮品牌的崛起和辉煌。让我们一起期待吧!